Milí čitatelia, vítam Vás pri novom článku, ktorý je pokračovaním témy z minulého týždňa – dôchodkový systém v USA. V predošlom článku ste sa mohli dočítať o tom, ako sa na dôchodkoch podieľa štát prostredníctvom Social Security + ako to funguje s invalidnými dôchodkami. Ak ste ho nečítali a chcete tak urobiť, stačí kliknúť sem.

Okrem štátu zohrávajú v dôchodkovom systéme významnú rolu zamestnávatelia.

Skôr ako sa dostaneme k podstate článku, je dôležité zdôrazniť, že u Američanov nie je nezvyčajné ostať pracovať po dovŕšení dôchodkového veku. Dôvodov, prečo je to tak, existuje hneď niekoľko: mnohí sa na dôchodok ešte necítia; ostať pracovať im prosto vyhovuje; chcú zarábať peniaze.

Dôchodok so stanovenou dávkou – Defined benefit pension

Tento typ dôchodkov plne závisí od zamestnávateľa. Ak zamestnanec nadobudne dôchodkový vek a rozhodne sa ísť do penzie, zamestnávateľ určí, koľko bude danému zamestnancovi platiť do konca života (na základe počtu odpracovaných rokov a výšky platu).

- Stanovené dávky boli rozšírené najmä v minulosti, avšak niektoré firmy ich používajú dodnes.

- V porovnaní s minulosťou sa ľudia dožívajú dlhšie, to znamená, že zamestnávatelia vyplácajú penzie o pár rokov navyše (nevýhoda pre nich). Okrem toho, kedysi nebolo zvykom meniť zamestnanie.

- Tým pádom, že v dnešnej dobe nie je s výmenou zamestnania problém, dochádza ku komplikáciám, pretože tento typ dôchodkov je zväčša neprenosný, čiže odpracované roky v inej firme nezohrávajú v mnohých prípadoch žiadnu rolu.

- Ďalšou nevýhodou stanovenej dávky je tá, že môže nastať situácia, keď daná spoločnosť skrachuje – vyhlási bankrot, v takomto prípade prídu okrem iného o svoje peniaze všetci bývalí zamestnanci v dôchodku.

Dôchodok so stanoveným príspevkom – Defined contribution pension 401K

Tento typ dôchodkov závisí na oboch stranách, zamestnanec + zamestnávateľ. V praxi to znamená, že ak si zamestnanec sporí zo svojej výplaty na dôchodok, pripočítava sa mu k tomu aj suma, ktorú prispieva zamestnávateľ.

- Najviac rozšírenou možnosťou takéhoto sporenia je tzv. 401K.

- Do 401K sa odkladajú peniaze z výplaty ešte pred zdanením.

401K patrí k nepovinným benefitom, čiže túto možnosť nemusia poskytovať všetci zamestnávatelia. Suma peňazí, ktorú si zamestnanec vkladá na tento účet z každej výplaty, závisí od jeho voľby. Výška sumy, ktorú dopláca zamestnávateľ, závisí taktiež len na pravidlách konkrétnej firmy.

Napríklad zamestnávateľ môjho manžela dopláca nasledovne: Ak vkladáme do 401K sumu do výšky 4.5% z platu, zamestnávateľ dorovnáva rovnakou sumou (čiže ak vkladáme 3%, dopláca nám 3%). Ak by sme sa rozhodli platiť viac ako 4.5%, napríklad 6%, zamestnávateľ dopláca max 4.5%.

Minulý týždeň som dostala skvelú otázku:

Čo s peniazmi vo 401K, je nejak ohraničené, do čoho sa môžu investovať?

- Ak si šetrím peniaze touto cestou, mám tri možnosti: A, nerobím s nimi nič, neinvestujem; B, investujem ich do akcií; C, investujem ich do dlhopisov.

- To, do ktorých akcií a dlhopisov sa môže investovať, záleží od toho, cez koho je vedený účet 401K (kto je sprostredkovateľ; s kým má môj zamestnávateľ zmluvu). Napríklad my máme na výber 10 možností, do ktorých môžeme investovať. Na výber máme 1 konkrétnu firmu (v ktorej pracuje môj manžel) + 2 druhy dlhopisov + 7 tzv. indexových fondov (ide o zoskupenia akcií viacerých firiem), z dôvodu, že ak by z nášho výberu jedna firma skrachovala, neprišli by sme o všetko.

Ak už niekto chce investovať do akcií prostredníctvom 401K, nie je najmúdrejšie riešenie investovať všetko a vo vyššom veku, keď už na ďalšie šetrenie nie je veľa času. Taktiež je veľkým rizikom investovať akcie do firmy, ktorá je zároveň mojím zamestnávateľom, pretože ak by firma skrachovala, prídem o zamestnanie a ešte aj úspory vo 401K.

- Ak sa zamestnanec rozhodne ísť do penzie, všetky nasporené peniaze z 401K mu budú naraz vyplatené. Niektorí tieto peniaze vkladajú do bánk a vyberajú postupne, niektorí míňajú všetko a hneď.

- Ak sa zamestnanec rozhodne, že peniaze chce vybrať ešte pred odchodom do dôchodku, všetky peniaze sa zdania + sú tam nejaké pokuty (samozrejme, existujú výnimky, kedy sa môžu vybrať bez zdanenia a poplatkov: nečakané zdravotné výdavky, výdavky na pohreb blízkeho a podobne).

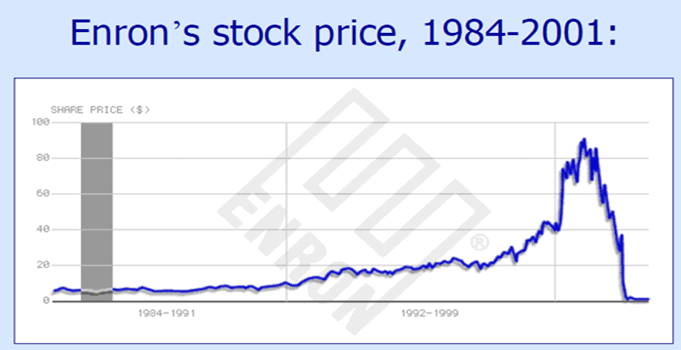

Spomínaná otázka od čitateľa smerovala aj k známemu americkému prípadu a katastrofe s názvom Enron.

Veľké zlyhanie v podobe spoločnosti Enron

Tento zaujímavý príbeh Vám rozpíšem v krátkosti – určite sa k nemu ešte v budúcnosti vrátim. Enron bola kedysi veľká energetická firma, ktorá mala navonok hodnotu pár miliárd dolárov a ceny akcií, ktoré stúpali, čiže sa do nej oplatilo investovať. Samotní vlastníci firmy nabádali svojich zamestnancov, aby do firmy investovali prostredníctvom 401K. Avšak, vo firme sa robili veľké účtovné podvody, ktoré viedli k vyhláseniu krachu (rok 2001). O peniaze a úspory prišli všetci, ktorí investovali. Prostredníctvom 401K stratili ľudia $850 miliónov.

A ako dopadli majitelia? Nahrabali si milióny, avšak jeden z vedúcich krátko na to spáchal samovraždu; ďalší prednedávnom vyšiel z väzenia a doteraz sa vysmieva, že o ničom nevedel; a tretí zomrel na zlyhanie srdca ešte pred súdnym procesom.

- Aby sa zabránilo podobným nešťastným prípadom, v USA sa zaviedla účtovná reforma v roku 2002 (Sarbanes – Oxley Act), ktorá ochraňuje investorov pred účtovnými podvodmi.

- O Enrone som videla dobrý dokument, koho táto téma zaujíma do hĺbky odporúčam – Enron: The Smartest Guys in the Room.

- Taktiež o tejto firme učia na amerických vysokých biznis školách. Ukážkový príklad toho, ako sa veci nemajú robiť.

Domovy pre seniorov a opatrovateľské domy

Tak ako aj na Slovensku, tak aj v USA existuje viacero typov zariadení pre seniorov. Rozšírené sú tzv. nursing homes – opatrovateľské domy, kde je zdravotná starostlivosť veľmi vysoká a je k dispozícií 24/7. Za veľkou mlákou sa nachádza viac ako 17 000 takýchto zariadení, z ktorých až 67% vlastnia súkromníci, 7% štát a zvyšok neziskové organizácie.

- Priemerná cena za samostatnú izbu na mesiac a procedúry v takomto opatrovateľskom dome, je $8 365. Za zdieľanú izbu $7 441. Cena závisí od polohy domu, dĺžky pobytu, typu zdravotnej starostlivosti.

- Zatiaľ čo mnohí seniori prichádzajú do tejto opatrovateľskej komunity natrvalo, niektorí uprednostňujú dočasnú možnosť (zotavenie sa po zranení, operácií; rehabilitácie).

Okrem spomínaných zariadení sú v USA veľmi populárne aj domovy pre seniorov, ktoré sú určené aj pre tých, ktorí nepotrebujú tak veľa starostlivosti. Samozrejme, aj tieto domovy majú k dispozícii certifikovaný personál. V USA sa nachádza viac ako 28 000 domovov pre seniorov.

- V týchto zariadeniach majú zväčša určenú mesačnú sadzbu za ubytovanie. Pripláca sa za ostatné služby, ktoré sú navyše.

Uvediem príklad pre predstavu. Vo Philadelphii máme na našej ulici (hneď oproti cez cestu) bývanie pre seniorov, ktoré má v názve slovo luxus.

- Za jednu izbu sa platí mesačne cca $4 500. Zariadenie má k dispozícii wellness, spa, nechýbajú masáže či posilňovňa, za ktorých využívanie sa doplácajú rôzne sumy.

- V tomto zariadení majú seniori možnosť absolvovať hodiny umenia, maľovania, jogy, francúzštiny či poézie.

- Taktiež majú k dispozícii kyvadlovú dopravu (shuttle service) do kostolov, obchodov, divadiel, múzeí a podobne.

Znie to priam rozprávkovo, že? Samozrejme mnohí americkí seniori si takéto zariadenia a vymoženosti nemôžu finančne dovoliť. Ak si kladiete otázku, odkiaľ majú nato niektorí peniaze, existujú minimálne tri možnosti: majú našetrené; platí im to rodina; majú rôzne zdravotné poistky, ktoré im preplácajú časť nákladov v zariadení.

Záver

Milí čitatelia, ďakujem Vám za prečítanie tohto článku. Tému budúceho článku ste si mohli odhlasovať na Fb stránke Za Veľkou Mlákou. Najvyšší počet hlasov získala téma: Cesta do USA – rady, tipy, ceny. Ak máte nejaké konkrétne a špecifické otázky, prosím neváhajte ma kontaktovať.

Tina